从7月开始,市场步入2013年的下半年。目前来回顾上半年的行情可以发现,焦炭市场除5月份曾出现一轮小幅反弹外,基本呈现连续下滑的格局。年后连焦自2100元附近高点连续走低,最低跌至1400元附近,跌幅近三分之一。国内宏观经济不景气是导致煤焦钢产业链持续承压的主要原因,而行业本身产能严重过剩,在需求出现下滑时助推价格大幅走低。

一、经济下行压力依然较大关注三中全会改革政策

焦炭期货属于国内独有的期货品种。由于其处于建材产业链的中游,价格走势与国内经济走势密切相关,尤其受到投资等政策的影响。年内国内宏观经济不景气是导致煤焦钢产业链持续承压的主要原因,而行业本身产能严重过剩,在需求出现下滑时助推价格大幅走低。二季度国内GDP增速回落至7.5%。鉴于去年2季度后GDP环比增速较高,我们预期,基数效应将导致今年3、4季度国内GDP同比仍面临较大的下行压力。在没有刺激因素国内亦没有形成新的经济增长点的情况下,年底之前经济下滑仍将延续。在这种背景下,煤焦钢产业链将继续承压。但从近期市场对于数据的反应来看,数据下滑对市场的影响不断弱化,这也说明目前期货盘面已经反映了大部分的市场预期。近期连焦将继续围绕底部区间震荡整理,而政策面的因素如国内环保政策的执行情况,也将对市场构成影响。

7月初,李克强总理在广西考察时提出,“经济增速不出下限,物价涨幅不超上限”,但并未给出具体的下限,但基于2020年GDP实际规模比2010年翻一番的目标,该下限可能在7%左右。目前GDP仍未滑出今年7.5%的增速目标,政策方面料不会出现较大变动。

目前固定资产及房地产投资增速延续下滑,但仍保持在20%以上的增速水平,显著高于国内经济增速水平。虽然本届政府在刺激政策上慎用投资,但由于基础设施投资及房地产业较容易获得资金支持,相关行业吸收了绝大多数社会资源,从而对实体经济其他私人部门产生了严重的“挤出效应”,这也是当前国内经济结构失衡的主要原因。目前地方投资主要受制于资金来源问题,而中央项目投资近期有所回升,在国内促转型、调结构的大背景下,投资增速重心下移将是长期的过程。去年9月份之后国内再次推出一轮投资刺激,拉动煤焦钢等建材品种大幅上涨,我们预计,今年下半年大规模投资刺激将难以企及,产能过剩严重的煤焦钢产业链将继续承压,反弹高度势必有限。

二、焦煤价格逼近成本将为焦炭提供支撑

7月份以来,受下游需求疲弱影响,国内上游炼焦煤价格再次迎来一轮集中下调,其中,山东兖州地区大矿率先降价,精煤价格下调80-90元/吨,现1#精煤报885元/吨。河南平顶山、江苏等地价格跟随走低,本周平顶山炼焦煤价格普降60元/吨,江苏地区降价幅度也达到了50元/吨以上。各地煤企除继续实施量价互保外,继续实施一对一议价。目前炼焦煤价格基本降至煤企生产成本附近,中小煤矿已经出现较多停产,成本对于炼焦煤价格支撑将会有所体现,但目前港口及主要矿区炼焦煤库存处于高位,下游焦化企业及钢厂不断压低采购,炼焦煤价格压力仍然较强。

炼焦煤价格下调后,焦炭成本支撑进一步下移。而年内焦煤期货上市后,炼焦煤与焦炭价格同步走低,这使得焦化企业减产意愿不足,市场环境与往年情况已大为不同。目前国内中小型焦化企业平均产能利用率维持在66%-68%,大型焦化企业甚至能达到83%。焦化企业减产力度不足导致焦炭库存继续上升,截止7月2日天津港焦炭库存已升至233万吨,创下历史新高。国内钢厂焦炭平均库存可用天数维持在10天左右,采购意愿继续低迷。虽然目前焦炭价格普遍已跌破去年低点,但鉴于今年焦煤价格显著低于去年,焦炭仍存在一定的降价空间。

三、投资缺乏政策刺激焦炭难现大幅走高

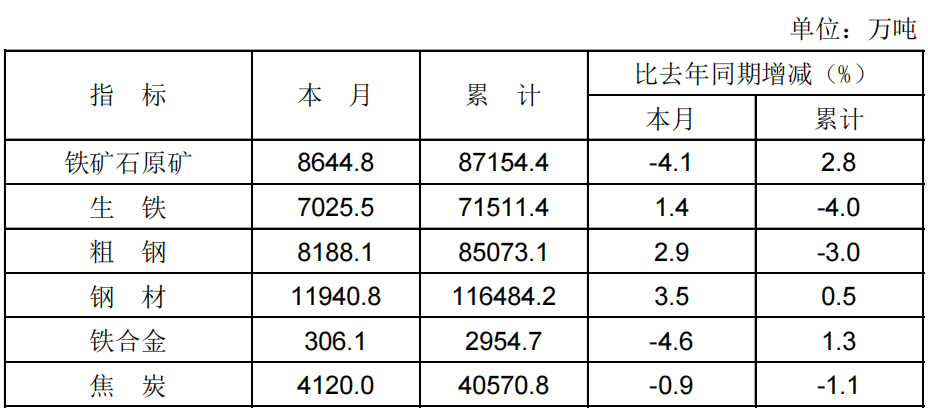

据国家统计局最新数据显示,2013年1-6月份中国焦炭产量为2.3亿吨,较去年同一时间段产量微增1千万吨。得注意的是,在煤炭产业去库存压力不断增大的情况下,煤炭产能释放速度仍在加快。前几年,大规模的煤炭固定资产投资形成的产能和主要产煤省区资源整合与技术改造矿井,陆续进入投产期。2010年以来,年平均增加煤炭产能4亿吨,今年产能甚至超过这一平均水平。国土部年底数据显示,已经颁发采矿许可证煤矿14407个,证载产能40.7亿吨,还有国土部划定矿权范围能够超过7亿吨,煤矿产能建设大幅超前。

在煤炭产能大幅释放的同时,煤炭需求则呈现低速增长甚至放缓走势。随着煤炭产能继续释放,煤炭进口增加,水电增长,市场供需仍将呈现总量宽松、结构性过剩态势,煤炭去产能、去库存的压力依然很大,直接造成行业亏损面扩大。中国煤炭工业协会统计数据显示,6月份已有26家企业集团出现亏损,金额高达46.4亿元,亏损面达到28.9%。环比5月份扩大2.2个百分点,同比去年增加16.7%。黑龙江、吉林、重庆、四川、云南、安徽等6个省区全行业亏损。我国现阶段面临着高水平的大型现代化煤矿为主的产能过剩,消化库存势必须要更长的时间。必须有一个完善的退出机制,才能使这一行业结构性难题得以缓解。虽然去库存之路艰辛异常,但部分煤企已主动缩减产量,迈出可喜的第一步。这既是企业主动调整结果,也是市场不景气倒逼的结果。

在焦价大幅下跌后,我们对后期市场预期仍较悲观,但同时预期期货价格下行空间将不断收窄。首先,目前国内钢厂焦炭平均库存可用天数已降至9天的历史低位,后期压缩库存的空间有限。此外,焦化企业逼近成本极限,以全国主焦煤平均开采洗选成本1000元/吨计算的焦炭成本为1300-1400元/吨,不计固定成本及人力成本。因此,若后期焦价跌出可变成本区间,势必会出现大面积停产。再次,目前焦煤、焦炭均呈现期现货市场价格倒挂,在期货价格快速走低后也存在超跌反弹需求。此外,6月份国家发布环保新政,承诺将大力度淘汰钢铁、水泥、电解铝等重点行业的落后产能。焦化行业也位列高污染高耗能的产能过剩行业,因此新政发布后焦、钢期货价格出现大幅波动。后期国内若加大对钢材、焦炭行业落后产能的清理力度,势必会对相关产品市场价格构成支撑。

四、国内环保政策对高污染、高耗能行业的影响

目前影响市场的不确定因素来自于政策层面。由于国内环境污染严重,今年环保政策不断趋严,从近期钢材价格的反弹可以发现市场借此炒作的意愿。钢材市场的利好对上游焦炭价格形成支撑,焦化厂开始向钢厂提出涨价诉求,部分企业已出台提价措施。而钢价的上涨也使得钢厂采购焦炭的订单明显增多,焦化厂开工率小幅上升。对整个国民经济发发展前景而言,我国高耗能高污染行业产品单位能耗较高,与国际先进水平相比普遍存在较大差距,其中化工、水泥、平板玻璃(1359,2.00,0.15%)和石化行业平均水平高出国际先进水平达40%以上,有非常大的节能潜力。

主要高耗能高污染行业将加速兼并重组,行业集中度快速提高,行业龙头企业面临一定的发展机遇。我国高耗能高污染行业新建项目准入标准基本参照行业内国际先进水平,实力不强的企业较难达到准入标准,使其发展规模受到限制,而实力较强的大型企业通过新建高标准项目,技术装备水平得到进一步提升。实际上由于国家控制高耗能高污染行业的发展,单纯的新建项目较难获得批复,按照国家发改委兼并重组的思路,为了使得高耗能高污染行业产能不会大幅度增加,其新建项目与淘汰落后产能、兼并重组等往往同时进行。

五、下半年改革措施对中国经济的推动

二季度国内GDP增速回落至7.5%,但仍在合理区间内。李克强总理在经济形势座谈会上,对经济形势和政策思路进行了较为全面的论述。明确稳增长的态度,即增长下限是7.5%左右,底限是7%。在目前经济处于合理区间的情况下,政策重点是调结构、促改革。“克强经济学”一定是稳健均衡的,而不是激进、休克的。GDP是考核经济的无可替代的核心指标。但稳增长不等于盲目地刺激增长,只是调整结构的前提。政府的政策思路是要减少政策波动,稳定政策预期。预计下半年在继续调结构的同时将陆续会有稳经济的政策出台。

中钢协在发布的月度分析报告中称目前我国仍处于工业化和城镇化加速推进的过程中,无论是从数量还是质量提升角度来讲,都还有较大投资和消费潜力。预计下半年,在棚户区改造、铁路投资、城市基础设施建设、加快发展节能环保产业以及促进信息消费等方面的拉动下,国内钢铁需求有望继续保持增长。7月上旬,国务院发布《关于金融支持经济结构调整和转型升级的指导意见》要求,对属于淘汰落后产能的企业,要通过保全资产和不良贷款转让、贷款损失核销等方式支持压产退市。严禁对产能严重过剩行业违规建设项目提供任何形式的新增授信和直接融资,防止盲目投资加剧产能过剩。及之前发改委、工业和信息化部也曾联合下发《关于坚决遏制产能严重过剩行业盲目扩张的通知》。以上政策正是“调结构、促改革”改革基调的具体写照,对中国经济结构性转型具有重大意义。

连焦年后经历连续5个月的下跌周期,跌幅近三分之一,7月份以来连焦于1400元附近获得支撑,目前处于1400-1500元区间震荡整理。从技术图形上看,目前连焦已经走出大三浪下跌的尾部,并摆脱下行趋势线的压制。但能否就此新进入一轮上行周期,我们依然持谨慎的看法,7-8月份季节性需求淡季连焦料继续于1400-1500元区间震荡整理,下半年受国内政策支撑,连焦有望震荡走高,上方将连续面临1535、1566及1668元压力,若突破则有望探至1800元附近。

展望下半年,我们认为,宏观层面上库存周期与政治周期叠加,去库存与拉需求依然是焦炭行业发展的重点所在。在国家各项稳定经济增长政策的出台之下,焦炭及其上下游产业仍将温和增长。我们曾在2012年底对2013年全年的经济增长态势做出过“上行空间有限”的预测。而站在年中回望过去的半年,我们可以看到诸多可喜的变化。“新型城镇化”逐渐显露其改革大手笔的风貌。各项实施细则如棚户区改革、户藉改革、农业现代化等不断落地。这对中国经济的拉动作用巨大,对煤焦钢产业也产生了重要的推动作用。而下半年,这些政策仍将持续、稳健的发挥作用,继续推动经济发展。

2013年1-6月,国内焦炭产量仍呈增长态势。这与前几年主要产煤区技术改造和产能合并有很大的关系。目前,焦化行业产能过剩问题仍较为突出,在市场出现大量兼并重组,产能收缩之前,价格难以长期好转。城镇化的发展及相关配套设施的建设,它将为基建投资及国内产能过剩行业提供增量支撑,也将是市场信心的主要来源。国家决策层针对产能过剩行业提出的各项新政,也将缓解煤焦钢产业高库存的压力,推进行业结构化调整步伐。

连焦指数焦炭自2月份以来单边下行,持续跌400多点,至今仍处于下降通道之中。6月下旬以来,一直处于低位震荡整理,走势温吞乏力。但鉴于国内经济增速并未扭转下行格局,现货市场依然疲弱,反弹的可持续性有待观察。我们认为,焦炭价格在下半年将实现弱势反弹,但期价回升需要现货市场实质性需求回升来配合。下半年是用煤高峰期,需求旺季的到来,将为价格回升提供有力支撑。短期期价若有效站稳1500关口,预示展开新的反弹空间,届时可在择机跟多参与。在操作上需要注意注意城镇化、环保等政策性因素的重要影响,以及淡旺季期间市场炒作情况。

中国铁合金网版权所有,未经许可,任何单位及个人均不得擅自拷贝或转载,否则视为侵权,本网站将依法追究其法律责任,特此郑重声明!

- [责任编辑:editor]

收藏

收藏 打印

打印 信息快递

信息快递 行业报告

行业报告 期刊杂志

期刊杂志 企业名录

企业名录 短信彩信

短信彩信 数据定制

数据定制 会议服务

会议服务 广告服务

广告服务 贸易撮合

贸易撮合 企业网站建设

企业网站建设

评论内容